Ngân hàng lãi khủng hay làm xiếc báo cáo?

Mặc dù tăng trưởng tín dụng trong các tháng đầu năm của hệ thống ngân hàng thương mại (NHTM) vẫn đang âm nhưng nhiều NHTM công bố tăng trưởng lợi nhuận quý 1/2012 cao so với cùng kỳ. Liệu những con số lợi nhuận này có thực?

Nghi ngờ này được đưa ra khi nhìn vào báo cáo tài chính của các NHTM, đặc biệt là từ hiện tượng Habubank (HBB) vẫn báo cáo lãi tới 29 tỉ đồng trong quý 1/2012, với nợ xấu 10%, khác hẳn với các số liệu trong tài liệu đề án sáp nhập HBB vào SHB được công bố, theo đó nợ xấu lên tới 16% và nếu trích lập dự phòng đầy đủ thì HBB lỗ tới 4.066 tỉ đồng.

Nguồn: Báo cáo tài chính của các NHTM

Tăng trưởng tín dụng âm, lợi nhuận ngân hàng vẫn tốt

Theo uỷ ban Giám sát tài chính quốc gia, tín dụng ba tháng đầu năm của hệ thống tín dụng (tính đến 20.3.2012) tăng trưởng âm 2,13% so với cuối năm 2011. Tình trạng này đang kéo dài đến hết tháng 4.2012, khi tín dụng của toàn hệ thống vẫn giảm 0,66% so với cuối năm 2011.

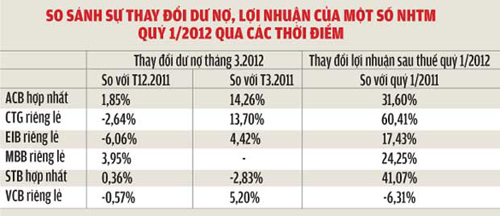

Báo cáo tài chính quý 1/2012 của một số NHTM niêm yết cũng đã cho thấy tình trạng này. Các NHTM quốc doanh như CTG (Vietinbank), VCB (Vietcombank) đều bị giảm dư nợ tín dụng với mức giảm lần lượt là -0,64% và -0,57%. Có NHTM cổ phần như EIB (Eximbank) bị sụt giảm dư nợ tín dụng khá mạnh, lên tới -6,06% so với cuối tháng 12.2011. Còn nếu so sánh với cùng kỳ quý 1/2011 thì dư nợ của các NHTM cũng chỉ tăng trưởng ở mức trung bình hoặc thấp. Ngoài ACB và CTG đạt được mức tăng trưởng khá tốt với khoảng gần 14%, các NHTM khác chỉ tăng trưởng dưới 10%. Cá biệt là trường hợp của STB (Sacombank), dư nợ mặc dù tăng so với cuối năm 2011 nhưng lại giảm so với cuối quý 1/2011.

Thế nhưng, lợi nhuận của các NHTM lại gần như không chịu ảnh hưởng nhiều từ việc dư nợ tăng trưởng thấp. Hầu hết các NHTM đều có sự tăng trưởng lợi nhuận trên 20% so với cùng kỳ năm 2011. Lợi nhuận của CTG tăng trưởng đến 60%, STB tăng trưởng trên 40%. Riêng VCB, lợi nhuận sụt giảm 6,31%.

Đằng sau bức tranh lợi nhuận lớn

Trong tình hình nhiều doanh nghiệp gặp khó khăn, bị dừng hoạt động cũng như phá sản, GDP quý 1/2012 chỉ tăng trưởng 4%, thấp hơn nhiều so với cùng kỳ năm ngoái là 5,57% thì những con số lợi nhuận lớn của các NHTM đã gây ngạc nhiên cho người dân và doanh nghiệp.

Thu nhập thuần từ tín dụng vẫn là nguồn thu chủ yếu của các NHTM. Thu nhập này thường bằng từ 2 – 3 lần lợi nhuận sau thuế. Do vậy, sự gia tăng của nguồn thu nhập tín dụng sẽ tác động lớn đến lợi nhuận sau thuế. Thu nhập thuần từ tín dụng lại phụ thuộc nhiều vào dư nợ của các NHTM và chênh lệch giữa chi phí cho vay với chi phí huy động. Tốc độ tăng trưởng dư nợ của các NHTM trên hầu hết đều thấp hơn tốc độ tăng trưởng thu nhập từ tín dụng nhiều, nên có thể nhận thấy tỷ lệ lãi biên (NIM) cao là yếu tố then chốt quyết định sự tăng lên của nguồn thu nhập từ tín dụng. Trong điều kiện thị trường tiền tệ như hiện nay, việc NHNN tiếp tục duy trì áp trần lãi suất huy động có thể coi là nguyên nhân chính giúp các NHTM càng có cơ hội để duy trì tỷ lệ lãi biên cao.

Khó khăn kinh tế cũng đã ảnh hưởng nhiều đến các NHTM. Thu nhập từ dịch vụ đều giảm rất mạnh so với năm trước. Nguồn thu nhập này thường bằng 10 – 20% lợi nhuận sau thuế. Hầu hết các NHTM đều có sự sụt giảm nguồn thu này. Như vậy, nhiều khách hàng đã có xu hướng hạn chế sử dụng các dịch vụ của NHTM để có thể tiết kiệm các chi phí đầu vào.

Nhưng một yếu tố ảnh hưởng lớn đến lợi nhuận của các NHTM chính là cách thức mà các NHTM trích dự phòng rủi ro tín dụng. Với việc nhiều NHTM giảm trích lập dự phòng hoặc trích lập dự phòng chưa đầy đủ, thì mức lợi nhuận mà các NHTM ghi nhận có được sẽ ở mức cao hơn nhiều so với mức lợi nhuận nếu trích lập đầy đủ. Trong số các NHTM trên, một số NHTM có lợi nhuận tăng trưởng mạnh so với cùng kỳ năm ngoái như CTG, STB đều có mức trích dự phòng rủi ro giảm mạnh. Đối với CTG, mặc dù lợi nhuận thuần từ hoạt động kinh doanh quý 1/2012 là 2.704 tỉ đồng, thấp hơn so với cùng kỳ năm trước ở mức 3.012 tỉ đồng nhưng chi phí dự phòng rủi ro tín dụng quý 1/2012 chỉ ở mức 845 tỉ đồng, trong khi cùng kỳ là 1.983 tỉ đồng. Nhờ vậy, lợi nhuận quý 1/2012 trước thuế đã tăng tới 80% so với cùng kỳ năm trước. Còn với STB, dự phòng quý 1/2012 đã giảm tới 81% so với cùng kỳ năm trước.

Nguồn: Báo cáo tài chính của các NHTM

Lợi nhuận cao và rủi ro hệ thống

HBB (Habubank) đã khiến cho nhiều cổ đông của NHTM này bất ngờ khi mà nếu tính đúng với các tiêu chuẩn trích lập dự phòng rủi ro, các cổ đông gần như mất vốn. Trong tình hình khó khăn hiện nay, việc nhiều NHTM thay đổi các tiêu chí để không phải trích lập dự phòng, làm đẹp con số lợi nhuận có thể còn tiếp tục gia tăng.

Mới đây, NHNN đã ban hành quyết định 780 về việc chấp thuận cho các NHTM được giữ nguyên nhóm nợ nếu các NHTM đánh giá hoạt động kinh doanh của khách hàng có chiều hướng tích cực và có khả năng trả nợ tốt sau khi cơ cấu nợ.

Những thủ thuật này trước mắt mang lại lợi ích cho các khách hàng vay vốn và các NHTM. Khách hàng gần như không phải chịu áp lực trả nợ ngay lập tức khi đến hạn mà có thể được kéo dài thêm thời hạn, được các NHTM bơm thêm vốn duy trì hoạt động sản xuất kinh doanh. Còn với các NHTM, việc không phải trích lập dự phòng đối với các khoản cho vay này sẽ giúp họ có thêm nguồn lợi nhuận mới, có thể chia cổ tức cho cổ đông.

Tuy nhiên, về lâu dài, đây lại là con dao hai lưỡi. Việc che giấu nợ xấu không chỉ bản thân NHTM mà ngay cả NHNN cũng sẽ khó có thể nắm được chính xác tỷ lệ nợ quá hạn và nợ xấu thực trong hệ thống của mình. Với các NHTM, một khi nợ xấu không được trích lập dự phòng đầy đủ rất có thể sẽ làm họ tiếp tục mạo hiểm đẩy mạnh cho vay, dẫn đến nguy cơ mất thanh khoản nếu như các khoản tín dụng mới lại rơi vào tình trạng khó đòi. Với NHNN, nếu không biết chính xác số nợ xấu sẽ rất khó tiến hành tái cơ cấu hệ thống ngân hàng. Đây rõ ràng là một vòng luẩn quẩn vì quá trình tái cơ cấu hệ thống ngân hàng diễn ra càng chậm, nền kinh tế sẽ tiếp tục trì trệ và rủi ro mất thanh khoản có thể xảy ra ngay cả đối với các NHTM lớn.

Khi điều đó xảy ra, liệu NHNN có đủ nguồn lực để giải cứu?