Vì sao cho vay ngang hàng biến tướng, đẩy lãi suất lên 700%?

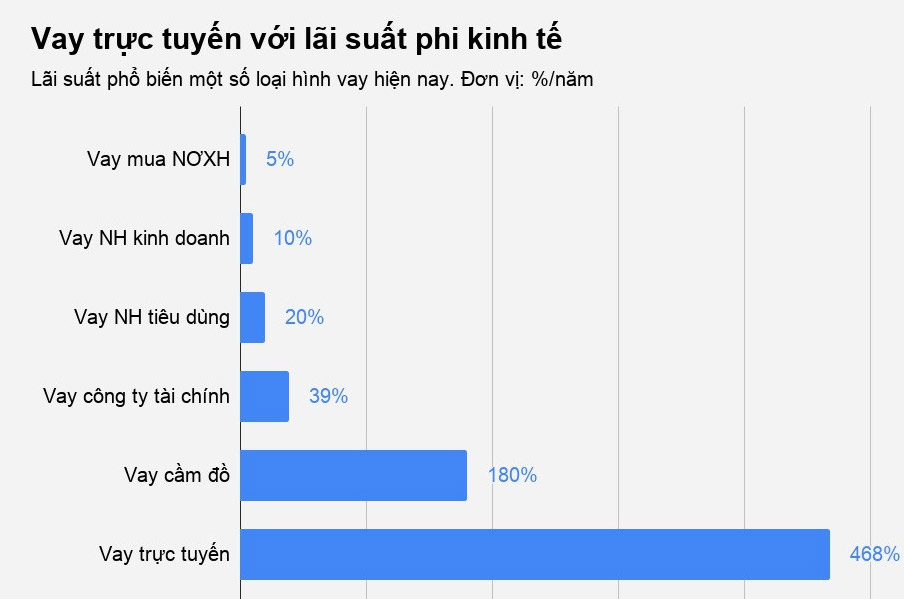

Vay tiền online hay còn gọi là mô hình cho vay ngang hàng (P2P) hiện đang “nằm ngoài pháp luật”, do NHNN chưa cấp phép cho bất kỳ công ty nào. Do nhu cầu lớn, một ngày lên tới 2.000 đơn xin vay và chưa có khung pháp lý nên nhiều công ty đã đưa thêm các loại phí, đẩy lãi suất khoản vay lên 100%/năm, thậm chí là 720%/năm.

Vay tiền qua mạng internet là một mô hình vay tiền kiểu mới tại Việt Nam. Hình thức hoạt động của mô hình trên theo dạng Peer to peer (P2P) hay còn được gọi là hình thức cho vay ngang hàng.

Mập mờ công ty “vay tiền trực truyến”?

Ngay khi tìm kiếm từ khóa “vay tiền trực tuyến” trên Google, khoảng 79.100.000 kết quả được trả về chỉ trong vòng chưa đầy 1 phút. Một loạt đề xuất tương tự hiện ra như “vay tiền trực tuyến nhanh”, “vay tiền nóng”, “đăng ký vay tiền trực tuyến ngay”… Hàng loạt trang web cho vay tiền trực tuyến cũng hiện ra như Clickvay, ATMonline, Cashwagon, Doctordong hay Monily, vaymuon.vn….

Đáng chú ý, trên hầu hết các trang web cho vay tiền nhanh này đều có những lời rao quảng cáo cho vay siêu nhanh, thủ tục đơn giản. Theo đó, người vay chỉ cần có chứng minh nhân dân và tài sản cầm cố là chiếc điện thoại sẽ đủ điều kiện vay. Các bước thực hiện gồm điền thông tin, ngay sau đó sẽ được xét duyệt và nhận được tiền qua tài khoản ngân hàng hoặc điểm giao dịch của bên cho vay. Về việc thanh toán, khách sẽ trả vào cuối kỳ tại bất kỳ điểm giao dịch nào của đối tác (theo quảng bá của trang web doctordong thì các đối tác của họ có Viettel, Paypoo, Momo, SCB...).

Giao diện phổ biến của các trang web cho vay trực tuyến

Theo tìm hiểu, hầu hết các công ty cung cấp dịch vụ này đều hoạt động dưới mô hình cho vay ngang hàng (P2P). Ngoài việc giới thiệu ứng dụng cùng với quy trình vay - cho vay, thông tin về các công ty kết nối tài chính cho vay tiền qua mạng rất ít. Đa số trên các trang web cho vay đều có ghi thông tin hoạt động theo giấy phép đăng ký kinh doanh của các Sở Kế hoạch Đầu tư.

Đơn cử như vaymuon.vn là dịch vụ được cung cấp bởi công ty cổ phần Vay mượn, có mã số thuế là 0107776229 và được đăng ký và quản lý bởi Chi cục Thuế Q, Hai Bà Trưng, Hà Nội. Ông Nguyễn Hoà Bình là người đại diện pháp luật và làm Giám đốc. Công ty có địa chỉ tại Tầng 3, tòa nhà VTC Online, số 18, đường Tam Trinh, P. Minh Khai, Q. Hai Bà Trưng, TP Hà Nội.

Trên trang web vay mượn.vn của công ty này không hề có thông tin chi tiết về công ty như quy mô như thế nào, vốn điều lệ bao nhiêu mà đơn giản chỉ có dòng tự giới thiệu: “Vay Mượn không phải ngân hàng, không phải công ty tài chính. Vay Mượn sử dụng công nghệ để kết nối nhu cầu của người vay và nhà đầu tư bằng cách cung cấp cho người vay mức giá tốt nhất, nhà đầu tư lợi nhuận cao nhất”.

Tương tự, web Zoti được giới thiệu là một ứng dụng kết nối tài chính giữa người cho vay và người vay. Hay Tima.vn cho biết mình chỉ là sàn giao dịch, giới thiệu giữa người cho vay và người cần vay chứ không có chức năng không cho vay.

Công ty TNHH MTV Tư vấn Tài Chính LGC cũng là 1 trong những doanh nghiệp fintech cung cấp dịch vụ “cho vay trực tuyến” thông qua trang web doctordong.vn. Tương tự như các trang web khác, doctordong.vn cung cấp dịch vụ tư vấn giải pháp tài chính tin cậy và là công cụ kết nối khách hàng với các đối tác cho vay thông qua thủ tục đơn giản, tức thì. Thế nhưng, thông tin chi tiết về doanh nghiệp lại không hề được đề cập tới.

Đáng chú ý, những công ty hoạt động trong lĩnh vực này đều có tuổi đời còn rất “trẻ”, chủ yếu là doanh nghiệp mới thành lập hoặc hoạt động được 2 – 3 năm trở lại đây.

Do tính pháp lý của mô hình cho vay P2P chưa được xác định, nên các công ty này hiện đang hoạt động dưới hình thức tư vấn tài chính là chủ yếu. Nếu hoạt động tư vấn tài chính và chưa được NHNN cấp phép hoạt động huy động vốn và cho vay, các công ty này không được phép huy động và cho vay rộng rãi như các ngân hàng.

Các doanh nghiệp chỉ huy động vốn khi cần chứ không phải huy động mỗi ngày. Vốn huy động dùng để thực hiện các dự án kinh doanh, không phải để cho vay như một định chế tài chính trung gian, các công ty này cũng không thể xem là định chế tài chính trung gian. Bởi các định chế tài chính trung gian phải chịu sự điều chỉnh của cơ quan như NHNN, Ủy ban Chứng khoán nhà nước hoặc Bộ Tài chính. Trong khi đó, các công ty này lại chỉ chịu sự điều chỉnh của nơi cấp phép là Sở Kế hoạch Đầu tư.

Dễ biến tướng “tín dụng đen”

Theo như quảng cáo trên website của các công ty cho vay trực tuyến thì rõ ràng dịch vụ trên là dịch vụ cho vay mở và ai cũng có thể vay mà không cần thế chấp. Trên website cũng công khai mức lãi suất vay chỉ dưới 20%/năm – đúng theo quy định của luật dân sự.

Đơn cử như tại vaymuon.vn, mức lãi suất được công ty đưa ra vào khoảng 1,5%/tháng tương đương 18%/năm. Hay như doctordong.vn, mức lãi suất chỉ 10,95%/năm – thấp hơn nhiều so với mức lãi vay thông thường tại các ngân hàng thương mại. Cũng có 1 số công ty cho vay trực tuyến không đề cập chi tiết tới lãi suất khoản vay. Đơn cử như idong.com.vn của công ty trách nhiệm hữu hạn 360 Việt Nam chỉ đề cập “lãi suất vay tiền online công khai, minh bạch”

Đáng lưu ý, ngoài mức lãi suất khách hàng vay phải trả, khách hàng còn phải chịu thêm những khoản chi phí cho khoản vay này hay chi phí tư vấn cho doanh nghiệp. Những khoản phí này không được các công ty niêm yết cụ thể trên các trang web huy động – cho vay mà chỉ được đề cập trong “hồ sơ vay”.

Điều này đã dẫn tới tình trạng, nhiều người dân phản ánh “bị lừa” khi vay tiền online. Theo đó, có nhiều trường hợp lãi suất niêm yết chỉ 20%/năm nhưng nếu cộng với những khoản phí trong hợp đồng thì mức lãi vay có thể lên tới hàng trăm phần trăm/năm, thậm chí có những trường hợp mức lãi vay lên tới 720%/năm, mức lãi vay phi thực tế.

Nhìn nhận về vấn đề này, các chuyên gia tài chính ngân hàng cho rằng, bản chất của cho vay trực tuyến là loại hình cho vay ngang hàng (P2P), vốn phổ biến tại một số quốc gia. Loại hình này luôn có một công ty, tổ chức làm trung gian cung cấp công nghệ kết nối người cho vay và người vay. Bên cho vay và bên vay sẽ tự thỏa thuận lãi suất, doanh nghiệp đóng vai trung gian, thu phí dịch vụ.

Căn cứ theo mô hình này, thực chất vay trực tuyến là những quan hệ vay dân sự, nên phải tuân thủ theo quy định của Luật Dân sự 2015 về lãi suất cho vay không quá 20%/năm và quy định lãi suất không quá 100%/năm của Luật Hình sự năm 2015 (sửa đổi, bổ sung năm 2017).

Tuy nhiên thực tế, nhiều trường hợp vay trực tuyến mức lãi suất lên tới vài trăm phần trăm một năm. Điều này hoàn toàn sai quy định phát luật. Đó là chưa kể, tính đến thời điểm hiện tại, NHNN chưa cấp phép cho công ty nào hoạt động trong lĩnh vực này được cung cấp dịch vụ cho vay ngang hàng (P2P), nên sai càng thêm sai.

Mô hình cho vay P2P du nhập vào Việt Nam và đang rất phổ biến, hoạt động tương tự như mô hình Grab hay Uber. Hiện nay có rất nhiều nơi cho vay với hình thức này. Cũng có mô hình tốt nhưng cũng có một số nơi cho vay với lãi suất gấp đôi, gấp ba. Do khoản vay các ứng dụng này cung cấp rất nhỏ, thời hạn ngắn và lãi được quy ra tiền là lý do người vay ít chú ý đến mức lãi suất thực khi tiếp cận vốn. Một số nơi chỉ thu phí không thu lãi, nhưng thực chất đó cũng là hình thức thu lãi vì mức phí tư vấn và phí chuyển tiền khá cao. Đây là một thiệt thòi cho người đi vay.