Năm Covid-19 để lại bài học gì về tài chính?

Một trong số những bài học về tài chính cá nhân từ năm đại dịch Covid-19 đó là chúng ta thật sự cần phải có kế hoạch để có thể trang trải cho những tình huống khẩn cấp.

Năm 2020 đã qua và để lại quá nhiều thiệt hại về mặt kinh tế. Tuy nhiên, khi nhìn qua tấm gương chiếu hậu, chúng ta cũng học được nhiều bài học về tài chính cá nhân từ năm đại dịch này và giúp chúng ta nâng cao sức kháng thương cho dù tương lai kinh tế ra sao. Ngoài ra, còn có bài học về tầm quan trọng của quỹ khẩn cấp, bài học về tính kỷ luật trong chi tiêu và nhiều bài học khác.

Không còn hoài nghi gì nữa, 2020 là một năm mà rất đáng quên. Nhưng trước khi chúng ta cố gắng xóa sạch ký ức đau buồn đó, hãy suy ngẫm về các bài học mà đại dịch Covid-19 để lại.

Luôn có khả năng xảy ra tình huống khẩn cấp

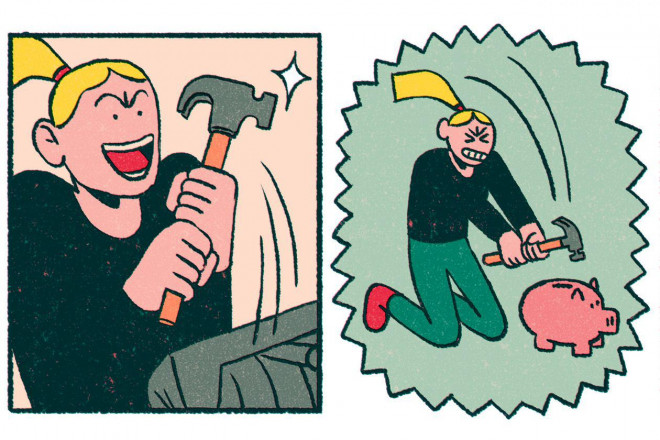

Một bài học rõ ràng từ năm đầy biến động vừa qua đó là cần phải cố gắng dành ra quỹ cho trường hợp khẩn cấp, ít nhất là một tháng chi tiêu. Việc duy trì quỹ khẩn cấp như tài khoản tiết kiệm hoặc tài khoản séc có thể giúp chúng ta không cần phải cắt giảm chi tiêu đột ngột khi đối mặt với những cú sốc tạm thời liên quan đến thu nhập của bạn.

Dù rằng quỹ khẩn cấp không thể bù đắp cho việc bạn đột nhiên thất nghiệp hay đối mặt với tình trạng thất nghiệp dài hạn nhưng nó có thể giúp bạn giảm bớt tác động do gián đoạn công việc trong ngắn hạn. Chẳng hạn, năm vừa qua có nhiều người phải tạm nghỉ không lương vài tuần khi mà Covid-19 đóng sầm cánh sửa hoạt động của các doanh nghiệp trong vài tuần.

Trong những tình huống như thế, việc có nguồn quỹ dễ tiếp cận đủ để trang trải trong vài tuần có thể giúp chúng ta giảm bớt áp lực cắt giảm chi tiêu tối đa hay phải vay mượn với lãi suất cao để thanh toán cho những hóa đơn buộc phải thanh toán.

Chúng ta cần có kỷ luật về tài chính

Đại dịch đã dạy chúng ta rằng kỷ luật về tài chính là điều cần thiết trong cuộc sống. Những hạn chế liên quan đến những thú vui trong cuộc sống hồi năm 2020, như đi du lịch hay đi ăn ngoài, chính là dịp để tất cả chúng ta suy nghĩ lại về số tiền mình chi tiêu cho những hoạt động này. Chúng ta tự suy ngẫm về những khoản chi tiêu quá tay của mình và nhận ra giá trị của việc chi tiêu có chừng mực và đúng mục đích.

Việc giảm bớt chi tiêu cho những thứ không cần thiết và tiết kiệm tiền giúp chúng ta tự tin hơn khi gặp phải các cú sốc trong cuộc sống. Nhiều người thường cảm thấy số tiền có thêm quý giá hơn khi họ đối mặt với tình trạng thất nghiệp, giảm thu nhập do cắt giảm nhân sự hay có trách nhiệm chăm sóc người thân, chi trả cho các hóa đơn về y tế.

Chúng ta cũng bắt đầu suy nghĩ nhiều hơn về cách tiêu tiền, cho dù là vì chúng ta quá chán nản hay là vì trân trọng hơn cuộc sống giữa những mất mát từ dịch Covid-19. Những kinh nghiệm trong cuộc sống thường đóng vai trò là chất xúc tác để thay đổi thói quen và tư duy tài chính.

Nguồn: WSJ

Tham lam khi người khác lo sợ

Thời điểm lý tưởng nhất để đầu tư là khi người khác lo sợ. Năm 2020, chúng ta đã đối mặt với nhiều mối nguy cơ chưa từng có tiền lệ.

Khi bản thân chúng ta được cảnh báo đang gặp nguy hiểm thì cũng là lúc tất cả các cơ chế phòng vệ tiến hóa của bản thân sẽ được kích hoạt nhằm giúp chúng ta được an toàn. Nhưng tiếc rằng không có bất cứ phản ứng theo bản năng nào trong số đó hữu ích trong lĩnh vực đầu tư dài hạn. Hồi tháng 3/2020, nỗi sợ hãi của nhà đầu tư không chỉ ảnh hưởng tới danh mục đầu tư mà còn tác động đến tình hình sức khỏe của họ.

Chúng ta thường nghe câu “lần này sẽ khác”, nhưng có 2 điều thường vẫn có xu hướng đúng trong tất cả các thị trường con gấu. Thứ nhất, thời điểm thị trường giảm ít nhất 30% được xem là thời điểm tuyệt vời để mua cổ phiếu. Việc mua cổ phiếu trong tháng 3 năm ngoái có nghĩa là bạn phải ôm lấy nỗi sợ hãi và sự bất ổn nhưng đổi lại bạn sẽ đạt được lợi nhuận cao hơn như mong đợi.

Thứ hai, dù rằng bản chất châm ngòi cho các thị trường con gấu là khác nhau, nhưng điểm chung là chúng rồi sẽ kết thúc. Nhà đầu tư phải sẵn lòng chịu mất tiền vào một thời điểm để có được lợi nhuận trung bình trong trung hạn. Nếu như bạn có thể trở thành người mua trong những lúc sợ hãi thì cơ hội bạn kiếm lời trên mức trung bình sẽ cải thiện.

Quản trị rủi ro

Bài học tài chính cá nhân lớn nhất từ năm 2020 là tầm quan trọng của việc hiểu rõ và quản trị rủi ro. Dẫu biết rằng rủi ro là điều thường trực trong cuộc sống, nhưng chúng ta thường không đủ khả năng để đảm bảo bản thân trước những rủi ro sắp phải đối mặt.

Chúng ta nên tự hỏi: Gia đình mình có gói bảo hiểm thích hợp trong trường hợp xảy ra vấn đề về sức khỏe hay không, kể cả những vấn đề do virus gây ra? Chúng ta có được bảo hiểm trong trường thành viên trong gia đình bị tàn tật không? Chúng ta có nên thay đổi hay tăng bảo hiểm thương tật dài hạn của mình không? Và điều quan trọng là chúng ta có bảo hiểm nhân thọ để bảo vệ gia đình mình trong trường hợp (những) người có thu nhập chính trong gia đình qua đời không? Đây là những câu hỏi khó được đặt ra và chúng ta cần đối diện với chúng. Đại dịch chính là một lời nhắc nhở hay đó là “thà thận trọng còn hơn hối tiếc sau này”.

Nguồn: WSJ

Tài chính cá nhân phản ánh giá trị của mỗi người

Các sự kiện tan thương của năm 2020 nhắc nhở mọi người những lý do cơ bản đằng sau cuộc sống tài chính của họ. Nhiều người gắn kết tài chính cá nhân với những thứ quan trọng nhất đối với họ như: Cách sử dụng thời gian ra sao; đồng tiền họ làm ra có ý nghĩa đối với cuộc sống và gia đình của họ như thế nào; những khoản đầu tư nào họ đã bỏ ra để hỗ trợ và tài trợ; sự nghiệp của họ làm giàu cho cuộc sống của họ ra sao. Tài chính cá nhân phản ánh những gì chúng ta coi trọng nhất.

Năm vừa qua đã nhắc nhở mọi người về những gì họ trân quý, nhưng cũng giúp họ nhận ra điều gì không quan trọng. Đối với nhiều người, tất cả các chi tiết xoay quanh tài chính và tiền bạc nên quay về một mục đích cốt lõi là tạo dựng cuộc sống mà tất cả chúng ta mong muốn. Điều đó có tác động thực tế đến những quyết định của chúng ta về cách chúng ta tạo ra thu nhập, cách chúng ta sử dụng nguồn lực của mình và cách chúng ta đầu tư.

Linh hoạt trong kế hoạch nghỉ hưu

Đại dịch Covid-19 đã khiến nhiều người Mỹ nhận ra sự cần thiết của việc hoãn nghỉ hưu như một giải pháp tài chính cho cả ngắn hạn lẫn dài hạn. Đó là lời cảnh tỉnh cho nhiều người sắp nghỉ hưu về tầm quan trọng của việc không có kế hoạch hay ý định nghỉ hưu.

Khoảng 81 triệu người Mỹ cho biết thời điểm nghỉ hưu của họ đã bị ảnh hưởng do đại dịch và hầu hết đều tin rằng họ cần làm việc lâu hơn so với kế hoạch trước đó, theo cuộc khảo sát do công ty Age Wave thực hiện. Theo kết quả khảo sát, đa số những người được hỏi đều tạm hoãn ý định nghỉ hưu khoảng ba năm.

Đối với nhiều người Mỹ, chuyện làm việc thêm vài năm có thể tạo cho họ một tấm đệm tài chính. Bên cạnh đó, việc tiếp tục đi làm cũng có thể mang lại cho nhiều người sự gắn kết xã hội không ngừng, sự kích thích về mặt tinh thần và góp phần vào cảm giác có mục đích – có thể là một sự hỗ trợ tương đối sau một năm đầy khó khăn vừa qua.

Mọi thứ chẳng xấu mãi hoặc tốt mãi

Sự suy diễn quá mức về quá khứ gần đây là một sai lầm lớn. Mọi thứ có những lúc tưởng chừng như tồi tệ nhất nhưng rồi cũng qua đi và cái tốt đẹp lại hiển hiện. Năm vừa qua đã dạy chúng ta bài học về niềm lạc quan và bi quan – tốt hay xấu đều không bao giờ tồn tại mãi mãi.

Lạc quan tràn ngập những ngày đầu năm 2020 khi thị trường chứng khoán chạm các mức cao nhất trong mọi thời đại. Tuy nhiên, sang tháng 3, người ta lại rơi vào trạng thái bi quan khi họ cho rằng mọi thứ có thể không bao giờ phục hồi nữa.

Nhiều nhà đầu tư được hỏi trong tháng 3/2020 cho rằng họ muốn thay đổi đáng kể danh mục đầu tư vì cho rằng mọi thứ sẽ trở nên tồi tệ hơn. Tuy nhiên, trong cả 2 trạng thái, nhà đầu tư đáng lẽ không nên mặc định rằng quá khứ gần đây sẽ tồn tại mãi mãi. Chính vì mọi thứ tốt hay xấu rồi sẽ khác đi, hoạt động đầu tư, một danh mục đầu tư đa dạng có thể gắn kết với bất kỳ môi trường thị trường nào chính là nền tảng trong chiến lược đầu tư của tất cả mọi người.

Lần này không khác với những lần trước

Chuyện chứng kiến thị trường điều chỉnh mạnh thật khiến nhiều nhà đầu tư “vò đầu bứt tóc” vì ngày càng khó phân biệt sự thay đổi kinh tế so với kết quả do truyền thông tạo ra. Khi sự suy thoái do đại dịch gây ra, nó khiến người ta rối trí hơn và cho rằng "lần này sẽ khác”.

Đúng là mỗi cuộc suy thoái đều có sự khác biệt nhưng quy tắc mà nhà đầu tư áp dụng để quản lý danh mục đầu tư của họ vẫn không thay đổi. Những nhà đầu tư nên hạn chế ra quyết định khi xuất hiện quá nhiều tin nhiễu. Sự tuyệt vọng đã dẫn đến việc nhà đầu tư bán tháo ở mức đáy hồi tháng 3/2020 và bỏ lỡ sự phục hồi nhanh chóng bất ngờ hồi tháng 4. Cuộc càn quét của đại dịch toàn cầu đã dẫn đến những chính sách tiền tệ và tài khóa chưa từng có và cả sự phát triển vắc-xin nhanh chóng chưa từng thấy. Thị trường rõ ràng vẫn tăng. Lần này cũng chẳng khác gì những lần trước đâu.

Nguồn: WSJ

Thị trường luôn đánh lừa chúng ta

Các thị trường luôn đánh lừa chúng ta trong năm Covid-19 vừa qua. Thất nghiệp tăng vọt, kinh tế suy yếu, thâm hụt ngân sách Mỹ tăng thêm 3.3 ngàn tỷ USD, bạo loạn chủng tộc. Tuy nhiên, thay vì lao dốc, thị trường chứng khoán Mỹ đã tăng khoảng 20%.

Trong suốt giai đoạn đại dịch bùng phát mạnh từ ngày 19/02-23/03, chứng khoán Mỹ đã giảm gần 35%. Nhiều người nói cho rằng cổ phiếu sẽ không phục hồi cho đến khi có vắc-xin ngừa Covid.

Tại sao chứng khoán lại phục hồi và tăng vọt trước những tin tức kinh tế khủng khiếp như vậy? Giải thích một cách nhẹ nhàng thì đó là do sự sụt giảm dòng tiền của doanh nghiệp trong tương lai ít hơn sự sụt giảm lãi suất chiết khấu được sử dụng để định giá các cổ phiếu, do lãi suất giảm về gần bằng “0”.

Bài học rút ra là “Nếu chúng ta thậm chí không thể giải thích vấn đề trong quá khứ thì việc cố gắng dự đoán tương lai của thị trường cũng chỉ là điều vô ích”.

Cần có "chiến lược 3 nhóm”

Cuộc khủng hoảng Covid-19 một lần nữa đã chứng minh rằng mọi nhà đầu tư phải luôn lên kế hoạch và chiến lược đầu tư để có thể vượt qua những sự kiện khó lường như dịch bệnh trong năm 2020.

“Chiến lược ba nhóm” là một cách tiếp cận khôn ngoan khi nhà đầu tư suy nghĩ lại cách họ nên đầu tư tiền của mình, gồm có nhóm ngắn hạn, nhóm trung hạn và nhóm dài hạn. Đối với nhóm ngắn hạn, cần có chi phí từ 1 đến 2 năm để đầu tư vào các công cụ ngắn hạn như tiền mặt hoặc trái phiếu kỳ hạn ngắn. Nhóm trung hạn nên dành cho các khoản tiền không dùng đến từ 2 đến 5 năm để đầu tư vào các quỹ trái phiếu cơ bản. Nhóm dài hạn liên quan đến số tiền không dùng đến trong ít nhất 5 năm và có thể được đầu tư vào cổ phiếu.

Cách tiếp cận này sẽ giúp các nhà đầu tư chuẩn bị cho bất cứ rủi ro nào xảy ra trong ngắn hạn mà không làm mất đi tính toàn vẹn của danh mục đầu tư của họ.

Cân đối lại danh mục đầu tư

Hãy cân đối lại danh mục đầu tư khi những biến động thị trường làm danh mục lệch khỏi tỷ trọng mục tiêu của bạn. Hãy mua thêm cổ phiếu khi chúng dưới mức mục tiêu hoặc bán khi chúng vượt trên mức mục tiêu.

Việc tái cân đối giúp danh mục đầu tư của bạn sinh lời 1-2%. Thỉnh thoảng, nó có thể tăng gấp đôi hoặc gấp ba lần khi thị trường chứng khoán giảm mạnh và phục hồi, như trong cuộc suy thoái 2007-2009.

Tiếp tục đầu tư

Thị trường hỗn loạn năm ngoái đã củng cố tầm quan trọng của việc duy trì đầu tư. Các thị trường tài chính dường như đã sụp đổ vào gần cuối quý 1/2020, có những hôm thị trường giảm hơn 10%. Nhiều nhà đầu tư hoảng sợ và tăng giữ tiền mặt vì lo sợ trường hợp tồi tệ nhất. Tuy nhiên, sau đó, thị trường đã phục hồi mạnh và nếu ai đã thận trọng giảm bớt đầu tư và tăng tiền mặt thì họ đã có chút hối tiếc.

Nguồn: [Link nguồn]

Sự kết hợp của các nhà tư vấn chính trị, nhà tiếp thị chuyên nghiệp và những mẩu quảng cáo dường như vô tận đã...